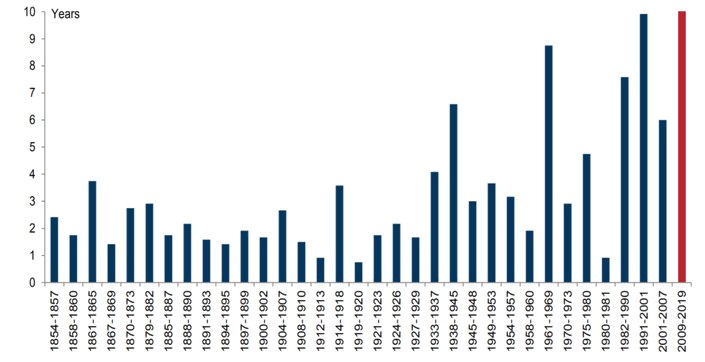

По данным Национального бюро экономических исследований, США находится в самом продолжительном подъеме, побив рекорд экономического роста в течение 120 месяцев с марта 1991 года по март 2001 года.

На графике ниже приведена продолжительность стадий экономического роста США, начиная с 1854 года:

В связи с этим у многих инвесторов возникает вопрос о том, как долго продлится рост, и когда ждать рецессии.

Под рецессией в экономике мы понимаем сокращение делового цикла, сопровождающееся снижением общей деловой активности, спадом промышленного производства, снижающимися и отрицательными темпами роста ВВП на протяжении 2-х и более кварталов.

Это неотъемлемая часть экономического цикла, которая следует за стадией роста. Рецессия сопровождается падением биржевых индексов и, учитывая роль США в мировой экономике, оказывает сильное влияние на мировые рынки.

В данном исследовании мы постараемся определить вероятность наступления рецессии в США на горизонте 1 год, узнать мнения западных коллег и сформировать взгляд на тактическое распределение активов в портфеле.

Для этого нам необходимо:

ОПЕРЕЖАЮЩИЙ ИНДИКАТОР РЕЦЕССИИ. ИНВЕРСИЯ КРИВОЙ ДОХОДНОСТИ

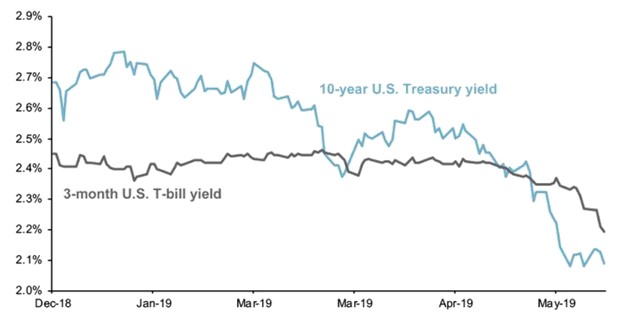

Ключевым опережающим индикатором наступающей рецессии экономисты считают инверсию кривой доходности. Это ситуация, когда доходность по облигациям с ближним сроком погашения выше доходности облигаций с более дальним сроком. Как правило, сравнивают доходности 3-месячных государственных облигаций США (3-month U.S. T-Bill Yield) и 10-летних (10 Year U.S. Treasury Note Yield).

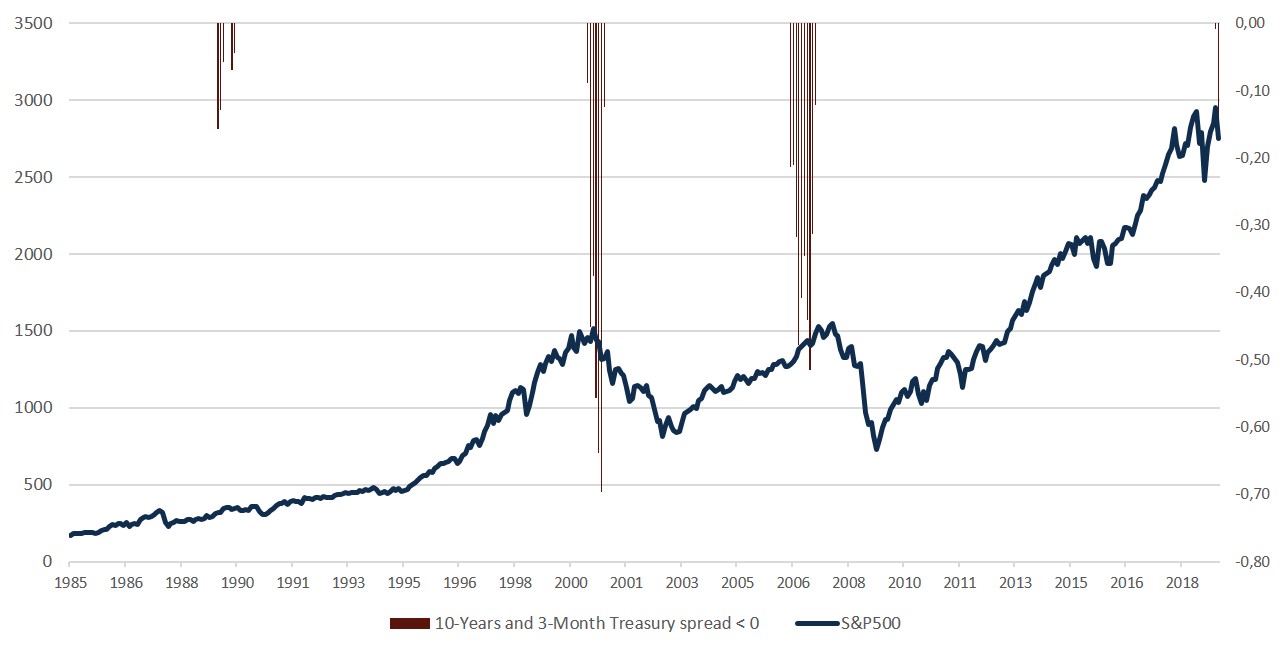

На графике ниже можно увидеть динамику индекса S&P500 и отрицательный спред (разницу) между 10-летними и 3-месячными казначейскими облигациями США в период с 1985 г.

Как видно из графика, инверсия кривой доходности – редкое явление, которое может сигнализировать о наступающей рецессии:

Инверсия кривой доходности – явление, причиной которого является более высокий спрос на облигации с длительным сроком погашения, чем с коротким.В результате цены на "длинные" облигации растут, а их доходность, соответственно, снижается. Логика данного спроса такова: инвесторы считают развитие ситуации в ближайшей перспективе крайне неопределенным, ожидают снижения процентных ставок ФРС и, как следствие - снижения доходности облигаций. И, поскольку эта ситуация будет повторяться при каждом снижении ставки ФРС, то инвесторы предпочитают зафиксировать доходность в облигациях на более длительный срок, чем постоянно реинвестировать в "короткие" облигации с понижающейся доходностью.

Также, причиной высокого спроса на облигации является то, что инвесторы уходят от риска акций, покупая более консервативные инструменты.

На данном графике видно, что, начиная с мая 2019 и по сегодняшний день, доходность 3-месячных государственных облигаций США превышает доходность 10-летних облигаций:

Это довольно сильный сигнал, предупреждающий о слабости экономики в ближайшей перспективе.

Во время кризиса доткомов (2000-2002 гг.) инверсия кривой доходности наблюдалась в течении 7 месяцев, а индекс S&P500 стал падать с максимальных значений через 2 месяца после первого наблюдения инверсии.

Во время кризиса 2008 г. инверсия кривой доходности наблюдалась в течении 10 месяцев (август 2006 - май 2007), а S&P500 достиг своего максимума в октябре 2007.

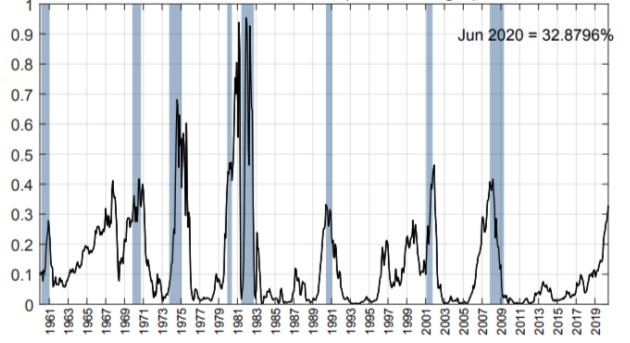

ФРС Нью-Йорка на основе данного индикатора рассчитывает вероятность наступления рецессии в ближайшие 12 месяцев. В данное время эта вероятность составляет 32,9%:

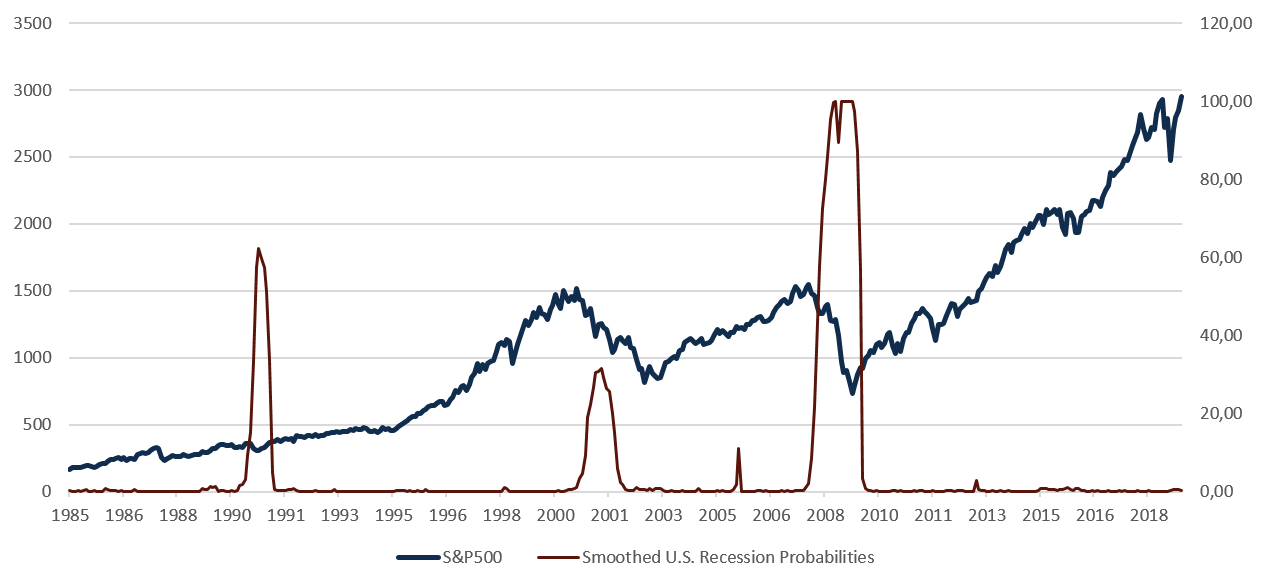

ПОДТВЕРЖДАЮЩИЕ ИНДИКАТОРЫ. МОДЕЛЬ СГЛАЖЕННОЙ РЕЦЕССИИ

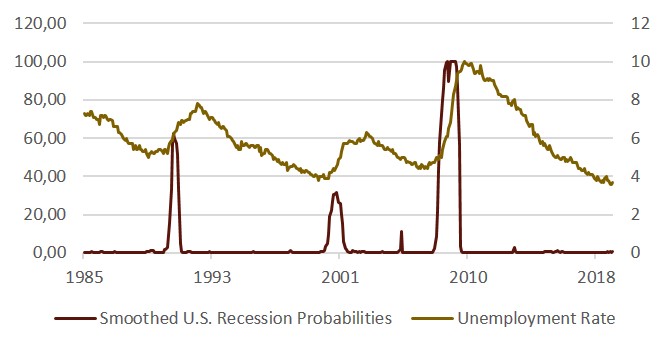

Для определения индикатора, который может выступать в качестве запаздывающего (подтверждающего), мы обратимся к модели «сглаженной рецессии» (Smoothed U.S. Recession Probabilities) Марселя Шове и Джереми Пигера. Это динамическая модель, применяемая к четырем переменным: занятость вне сельского хозяйства, индекс промышленного производства, реальный личный доход без учета трансфертных платежей и реальные продажи в промышленности и торговле. Описание данной модели и актуальные значения на сайте ФРС

Данный подход сочетает в себе использование макроэкономических данных и асимметрии роста с сокращением делового цикла. На июнь 2019 года вероятность рецессии в США согласно данному индикатору составляет 0,98%.

График ниже представляет собой наложение индикатора Smoothed U.S. Recession Probabilities и динамики индекса S&P500 c 1985 года:

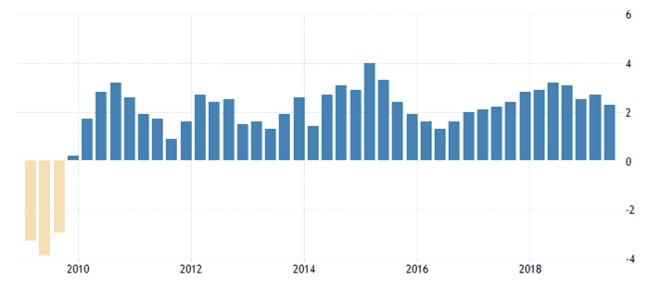

ПОДТВЕРЖДАЮЩИЕ ИНДИКАТОРЫ РЕЦЕССИИ. ВВП И ИНФЛЯЦИЯ

Наиболее важными макроэкономическими показателями, определяющими рост экономики, являются ВВП (GDP) и инфляция (Inflation Rate). Замедление темпов роста ВВП и снижение инфляции может свидетельствовать о замедлении экономики, что подталкивает ФРС к смягчению денежно-кредитной политики, например, через снижение процентных ставок. 31 июля 2019 американский регулятор (ФРС) ожидаемо снизил процентную ставку (federal funds rate) на 0,25%, что стало первым снижением со времен кризиса 2008 г.

Экономика США выросла на 2,1% в годовом исчислении во втором квартале 2019 года при ожидании роста на 1,8%. Потребление домашних хозяйств и государственные расходы росли более быстрыми темпами, в то время как спад экспорта и сокращение объема товарно-материальных запасов оказали негативное влияние на рост.

Таким образом, мы видим довольно высокие темпы роста ВВП США, что говорит о сильном состоянии американской экономики. Вызывает опасение небольшое снижение данных темпов:

United States GDP Annual Growth Rate

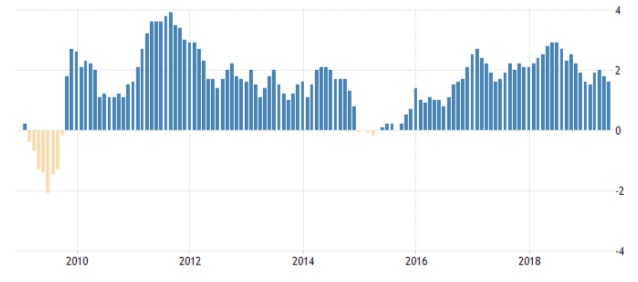

Годовой уровень инфляции в США снизился до 1,6% в июне 2019 года с 1,8% в предыдущем месяце, поскольку цены на продовольственные товары росли более медленными темпами, а стоимость энергоносителей продолжала снижаться.

United States Inflation Rate

Снижение цен на энергоресурсы приводит к снижению цен на товары и услуги и, как следствие, к более низкой инфляции.

В текущих условиях, если ФРС желает удерживать инфляцию вблизи целевого уровня в 2%, мы можем увидеть дальнейшее снижение процентных ставок (federal funds rate) и/или валютные интервенции.

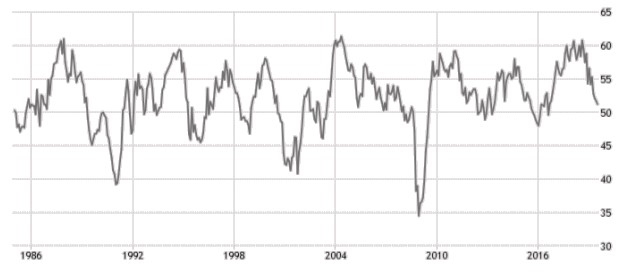

ПОДТВЕРЖДАЮЩИЕ ИНДИКАТОРЫ РЕЦЕССИИ. ИНДЕКС ДЕЛОВОЙ АКТИВНОСТИ

Дополнительно мы отслеживаем такие важные индикаторы, как индекс деловой активности (United States ISM Purchasing Managers Index, PMI) и уровень безработицы (Unemployment Rate). Спад деловой активности в совокупности с растущим уровнем безработицы на протяжении нескольких месяцев может дать сигнал о сокращении делового цикла. На данный момент мы наблюдаем спад деловой активности при минимальном за всю историю уровне безработицы.

Индекс деловой активности в производственном секторе ISM в США снизился до 51,7 в июне 2019 года с 52,1 в предыдущем месяце. Последние данные указывают на самые слабые темпы роста в производственном секторе с октября 2016 года, поскольку индекс новых заказов упал до самого низкого уровня с декабря 2015 года, а индекс оплаченных цен упал до более чем трехлетнего минимума.

Падение PMI ниже значения 50 может дать сильный сигнал о сокращении производственной активности.

United States ISM Purchasing Managers Index (PMI)

На сегодняшний день уровень безработицы составляет 3.6%, что является минимальным значением за всю историю. На графике ниже индикатор уровня безработицы наложен на Smoothed U.S. Recession Probabilities:

МНЕНИЯ ЭКСПЕРТОВ О ВЕРОЯТНОСТИ НАСТУПЛЕНИЯ РЕЦЕССИИ

Рей Далио - американский бизнесмен, миллиардер, основатель инвестиционной компании Bridgewater Associates:

«18 месяцев назад я оценил риск рецессии перед следующими президентскими выборами как более 50%, потому что мы в Bridgewater рассчитали, что а) всплеск роста будет временным и исчезнет и б) политика ФРС в ответ на всплеск роста приведет к снижению цен на активы, а затем и экономики. Поскольку рынки ослабли, и чиновники ФРС теперь видят, что экономика и инфляция слабы, ФРС сменила позицию на более легкую. Точно так же из-за более слабых рынков, экономики и уровня инфляции в других странах другие центральные банки также стали более склонными к ослаблению, хотя у них меньше возможностей для смягчения, чем в ФРС. По этим причинам, хотя я все еще ожидаю существенного замедления роста в США и большинстве других стран, я снизил свои шансы на рецессию в США, предшествующую президентским выборам в США, примерно до 35%. Точнее говоря, у ФРС теперь есть а) способность снижать процентные ставки на 2+% и повышать QE, и б) готовность делать это в случае необходимости, чтобы предотвратить рецессию».

Джесси Коломбо - экономический аналитик, сотрудник Forbes, в 2008 году был отмечен The Times of London за предупреждение о пузыре на рынке жилья и кредитов в США:

«Реальность такова, что модель ФРС Нью-Йорка имеет сильную тенденцию недооценивать вероятность рецессии за последние 3 десятилетия. Например, эта модель дала лишь 33% вероятности рецессии в июле 1990 года, когда начался спад в начале 1990-х годов. Она дала лишь 21% вероятности рецессии в марте 2001 года, когда начался спад в начале 2000-х. Она также дала 39% вероятности рецессии в декабре 2007 года, когда начался кризис 2008 г.

Дело в том, что она искажена необычными спадами в начале 1980-х годов, которые были вызваны агрессивным повышением процентных ставок председателем ФРС Пола Уолкера, которое должно было положить конец двузначной инфляции в то время. Я обнаружил, что эта модель дает более точные оценки вероятности рецессии, если взять данные после начала 1980-х. Эта методология определяла, что вероятность рецессии в декабре 2007 года составляла 85%, когда стандартная модель дала лишь 39% вероятности. Согласно этой новой методологии, вероятность наступления рецессии в ближайшие 12 месяцев составляет 64%».

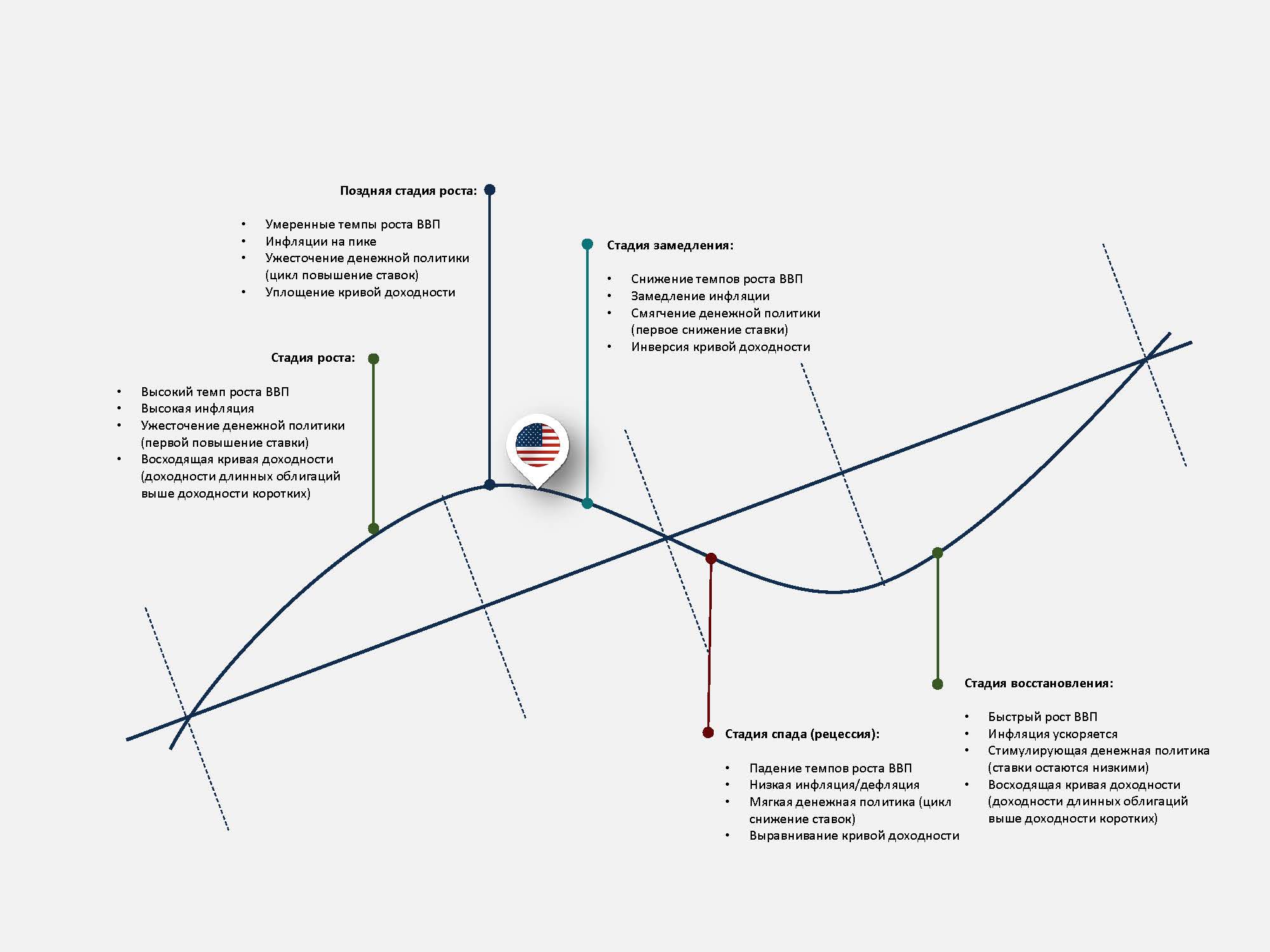

СТАДИИ БИЗНЕС-ЦИКЛА

РЕЗЮМЕ: НАШ ВЗГЛЯД НА ЭКОНОМИКУ США И ВЕРОЯТНОСТЬ РЕЦЕССИИ

По итогам исследования мы пришли к следующим выводам относительно ключевых макроэкономических показателей США:

ВВП. Мы ожидаем снижения темпов роста ВВП во 2-й половине 2019 г. Это продиктовано ухудшением торговых отношений между США и Китаем, что негативно скажется на чистом экспорте страны. К этому стоит добавить снижение производственной активности, которое мы наблюдаем уже сейчас, в том числе анализируя отчетности американских компаний по итогам 2 квартала 2019 г.

На этом фоне ФРБ Нью-Йорка и ФРБ Атланты уже понизили прогнозы по росту ВВП США в 3 квартале до 1,7% и 1,9% соответственно (предыдущий прогноз был на уровне 2,2%).

Инфляция будет оставаться в диапазоне 1,5%-2%. Мы предполагаем, что США будет распродавать свои нефтяные запасы, наращивая добычу, чтобы оказывать давление на цены энергоресурсов. Это позволит удерживать инфляцию вблизи нижнего диапазона в 1,5% и давать повод для продолжения снижения процентных ставок, чтобы стимулировать экономику. Напомним, целевой уровень инфляции для американского регулятора (ФРС) составляет 2%. Не стоит забывать и о возможности проведения валютной интервенции с целью ослабить доллар США.

Также стоит отметить, что в отличии от стран ОПЕК+, США не имеет ограничений на добычу нефти и занимает 1-е место в мире по этому показателю.

Денежно-кредитная политика и процентные ставки. По нашим прогнозам, до конца года ФРС дважды понизит процентную ставку (federal funds rate): на 0,25% на сентябрьском заседании (с вероятностью 80%) и на 0,25% на октябрьском заседании (с вероятностью 60%). Дополнительное давление на регулятор будет оказывать Д. Трамп, который заинтересован в стимулировании экономики и продолжении роста фондового рынка в связи с президентскими выборами в следующем году.

Торговая сделка. Мы не ждем заключения торговой сделки между США и Китаем в этом году и до тех пор, пока Китай получает выгоды при ее отсутствии. Начатый курс на переход экономики от роста за счет экспорта к росту за счет внутреннего спроса лишь ускоряется в текущих условиях. Мы видим, как Китай уже дважды снизил налоги за время ведения «торговой войны» и проводит политику снижения курса национальной валюты, чтобы нивелировать последствия для компаний-экспортеров. Ко всему этому стоит добавить нежелание китайской стороны вести переговоры в условиях ультиматума и выжидательную стратегию, т.к. через год вести переговоры, возможно, придется уже с другим президентом.

Падение фондового рынка. Мы не ожидаем существенного падения фондового рынка в этом году. Мы считаем, что индекс S&P500 вероятно, обновит исторический максимум в условиях стимулирования экономики до отметки 3100-3200. Наибольший риск мы видим в ситуации, которая наступит после президентских выборов в ноябре 2020 года. До этого момента Д. Трамп совместно с американским регулятором (ФРС) будут сдерживать рынок от падения.

РАСПРЕДЕЛЕНИЕ АКТИВОВ И ПОИСК НОВЫХ ИДЕЙ

США. Несмотря на то, что мы ожидаем увидеть индекс S&P500 на уровне 3100-3200, что подразумевает потенциал роста +10% от текущих уровней, мы предпочитаем сохранять рыночно-нейтральную позицию до появления подтверждающих сигналов о спаде экономики США. Таковыми могут являться: дальнейшее снижение темпов роста ВВП, падение инфляции, снижение промышленного производства и рост безработицы. Также мы следим за поведением кривой доходности облигаций и индикатора наступления рецессии (Smoothed U.S. Recession Probabilities).

Китай. Начиная с 2018 года, торговая война с США отрицательно повлияла на экспорт Китая, что ускорило реализацию плана по переходу экономики от роста за счет экспорта к росту за счет внутреннего спроса. Для этого власти Китая уже дважды (в 2018 и 2019 гг.) снижали налоги. Данная тенденция в совокупности с увеличением инфраструктурных расходов будет продолжаться и в 2019-2020 годах. Стимулирование спроса займет не менее 2 лет и будет связано со значительным ростом потребления услуг и некоторых видов товаров.

Текущая ситуация вызвала падение цен на многие активы с окупаемостью до 3-6 лет. Это обусловило очень благоприятный период для приобретения китайских активов в целом, и в частности - компаний, извлекающих прибыль на внутреннем рынке Китая.

Гайана. Продолжая исследование глобальных трендов, мы обратили внимание на фондовый рынок Гайаны. Наш аналитический департамент прогнозирует рост экономики Гайаны в ближайшие 5 лет на 162% - самый большой показатель среди всех регионов мира. Для сравнения, это в 3,5 раза больше ожидаемого роста экономики Китая.

Ключевым драйвером этого роста станет запуск проектов Liza-1 и Liza-2, платформ по добыче нефти на участке Гайанского шельфа Stabroek Block. Проекты по развертыванию добычи ведут Exxon Mobil и CNOOC. Объем добычи к 2023 г. составит до 750 тыс. барр./день.

Для сравнения: в данный момент ВВП на душу населения в Гайане вдвое меньше, чем в России. Однако уже через пять лет добыча нефти в Гайане поднимется с 0 до 964 барреля в день на душу населения, что в 10 раз выше, чем в РФ, и сможет стать самым высоким показателем в мире. Исходя из этого, мы прогнозируем рост экономики Гайаны с темпом, не имеющим равных в ближайшие 5 лет.

Криптовалюты являются для нас интересными в качестве альтернативных инвестиций и активов новой цифровой экономики. На данный момент портфель криптовалют занимает небольшую (менее 5%) долю от общего портфеля Мера Капитал. Мы активно мониторим новые возможности на данном рынке и повышаем уровень экспертизы, чтобы делать лучшие предложения для наших клиентов и получать высокую доходность.

Из инструментов, в которые мы инвестируем сейчас, стоит выделить облигации, как государственные так и высоконадежные корпоративные, с дюрацией не более 2-х лет. Мы также рекомендуем нашим клиентам иметь большую часть портфеля в консервативных инструментах, при этом обращая внимание на новые зарождающиеся тренды, которые смогут принести хорошую доходность в долгосрочной перспективе.

----------------------------------

![]() Аналитический обзор Мера Капитал_Вероятность рецессии в США.pdf

Аналитический обзор Мера Капитал_Вероятность рецессии в США.pdf